Utente:Vale93b/Sandbox9

| Questa NON è una pagina dell'enciclopedia, ma uno spazio utilizzato da un utente per fare test e scrivere voci prima di pubblicarle. Di base, solo il titolare può apportarvi modifiche e/o autorizzare eventuali interventi di terzi (per richiederlo lasciare un messaggio qui). I contenuti in essa riportati possono essere inesatti, imprecisi o incompleti: l’eventuale riutilizzo è a proprio rischio. La copiatura non autorizzata da parte di terzi di quanto qui contenuto (testo e immagini) in voci dell'enciclopedia, o anche al di fuori di essa, configura sempre una violazione di copyright ed è dunque proibita. Salvi casi di inderogabile necessità, ogni modifica effettuata in questa sede senza permesso, indipendentemente dal contenuto della stessa e dai motivi che l'hanno indotta, sarà annullata. |

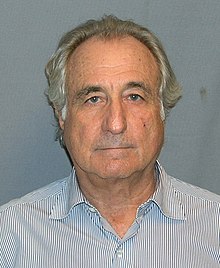

Bernard Lawrence Madoff detto Bernie (New York, 29 aprile 1938 – Butner, 14 aprile 2021[1]) è stato un banchiere e truffatore statunitense, condannato per una delle più grandi frodi finanziarie di tutti i tempi.

Biografia[modifica | modifica wikitesto]

Nato a New York da una famiglia di origine ebraica[2], era sposato con Ruth Madoff.[3]

Dall'imprenditoria al brokeraggio[modifica | modifica wikitesto]

Laureato in scienze politiche, che studiò dapprima all'Università dell'Alabama, quindi all'Università di Hofstra[4][5], per qualche tempo lavorò come bagnino e installatore di impianti di irrigazione a Long Island.[6] Nel 1960 decise di intraprendere l'attività di broker, reinvestendo gli utili dei suoi precedenti impieghi. Fondò pertanto la Bernard L. Madoff Investment Securities LLC, inizialmente dedita alla concessione di linee di credito per acquisti di titoli e obbligazioni alla borsa di New York. Il padre della moglie decise di sostenerlo con un prestito di 50.000 dollari e gli procurò i primi clienti; l'azienda crebbe e Madoff iniziò anche a offrire servizi di consulenze e gestione del risparmio, per gestire i quali assunse molti familiari, a partire dal fratello Peter e fino ai figli Mark e Andrew.

Grazie ad alcune scelte effettivamente innovative (ad esempio l'introduzione dei primi computer per la gestione del brokeraggio) e all'aurea di esclusività che Madoff riuscì a crearsi (facendo poca pubblicità al servizio e imponendo che gli aspiranti clienti gli venissero presentati da qualcuno già suo cliente), l'azienda si ritagliò presto uno spazio tra le grandi società finanziarie di New York. Una volta che qualcuno gli veniva presentato, il patròn lo riceveva nel proprio ufficio al Lipstick Building di Manhattan, sempre vestito elegantemente, prospettandogli la possibilità di avviare l'investimento con piccole somme; rispetto agli altri hedge fund Madoff non vantava profitti del 20-30%, ma si attestava su un più credibile rendimento del 10% annuo, costante nonostante l'andamento del mercato.[7] In realtà le somme affidategli dai clienti venivano girate su un conto corrente aperto alla Chase Manhattan Bank e lì rimanevano, senza essere reinvestite: quando i clienti chiedevano la restituzione dell’investimento o i dividendi, il denaro veniva semplicemente prelevato dal conto. Fintanto che l'afflusso di nuovi investitori fu superiore alle uscite (dividendi e disinvestimenti), Madoff riuscì a ripagare tutti; in sostanza, dietro al presunto fondo d'investimento si celava un mero schema Ponzi, del tutto illegale.

La raccolta di investimenti divenne presto miliardaria e la popolarità di Madoff andò alle stelle, con alcune delle più importanti istituzioni culturali della città che gli offrirono cariche prestigiose: divenne infatti consigliere della Sy Syms School of Business della Yeshiva University, del New York City Center e membro del Cultural Institutions Group. Dato il suo ruolo pionieristico nell'informatizzazione del brokeraggio, contribuì alla costituzione del NASDAQ, il listino dei titoli tecnologici statunitensi presso la borsa di New York, di cui fu anche nominato presidente.[8] La Madoff Securities divenne presto la maggiore market maker del NASDAQ e al 2008 era il sesto operatore in assoluto sui listini S&P 500.[9] La reputazione personale del "padre fondatore", specialmente nella comunità ebraica, era così grande da valergli il soprannome di Jewish Bond (Obbligazione ebraica).[10]

Dubbi sulla liceità delle operazioni[modifica | modifica wikitesto]

Nel 1999 l'analista finanziario Harry Markopolos informò la SEC (l'autorità statunitense di controllo sulla Borsa) che, secondo i suoi calcoli, era legalmente e matematicamente impossibile che Madoff potesse garantire i rendimenti che prometteva e pagava ai propri clienti[11]: egli dichiarò infatti di aver vanamente provato per 4 ore, con modelli matematico-finanziari legali, a replicare le cifre raggiunte dalle attività del broker; ciò l'aveva convinto che dietro al business si celavano scopi fraudolenti.[12] Markopolos reiterò l'appello nel 2000 e nel 2001, imitato nel 2005 e nel 2007 da un'impiegata della stessa SEC, Meaghan Cheung; ogni volta furono presentate nuove prove e si cercò di allertare alcune delle realtà coinvolte negli investimenti con Madoff, ma tutto rimase sostanzialmente lettera morta.[11]

I sospetti intorno a Madoff in realtà erano già ben consolidati: la sua raccolta multimiliardaria aveva infatti suscitato un diffuso scetticismo tra le principali istituzioni finanziarie di Wall Street, nessuna delle quali aveva mai accettato di mettersi in affari con la Madoff Investment Securities; diversi dirigenti di alto rango di quelle società ritenevano, anche non avendone prove, che le sue operazioni e le sue affermazioni avessero fondamenti illeciti, ma anziché sporgere denuncia avevano preferito restare in attesa del corso degli eventi.[12] Ulteriori perplessità erano legate al fatto che la revisione dei conti della società di Madoff era stata affidata ad un suo amico David G. Friehling, che operava da un piccolo ufficio a New City, un sobborgo a nord di New York, assieme ad un collaboratore (Jerome Horowitz) ed una segretaria. Molti osservatori espressero dubbi sul fatto che una piccola società con un solo auditor potesse revisionare una società come quella di Madoff che gestiva fondi per miliardi di dollari. Poco dopo lo scoppio dello scandalo si scoprì che già dal 1993 Friehling & Horowitz avevano informato l'American Institute of Certified Public Accountants che in effetti non effettuavano audit. Un'indagine del Procuratore Distrettuale della Contea di Rockland Thomas Zugibe si limitò alla trasmissione degli atti alla Procura Federale di New York. In ogni modo Friehling sosteneva di avere centinaia di clienti.[13] Friehling non era registrato presso il Public Company Accounting Oversight Board, creato dalla legge antifrode Sarbanes-Oxley Act del 2002. Il suo ufficio non era soggetto ad audit sulla qualità da parte del programma della AICPA a cui era iscritto ma a cui non era tenuto a partecipare perché si riteneva che non svolgesse in effetti attività di audit.[14] A posteriori si scoprirà anche che la banca di Madoff, JPMorgan Chase (già Chase Manhattan) fin dal 2006 era a conoscenza del fatto che Friehling non era iscritto alla PCAOB, né tantomeno soggetto ad audit di qualità peer reviewed.[15] Infine verrà fuori che alcuni funzionari del Fairfield Greenwich Group, che gestiva il più grande fondo che faceva confluire denaro alla società di Madoff (feeder fund), erano a conoscenza già dal 2005 che Friehling era il solo auditor dell'ufficio che revisionava Madoff.[16]

Peccò di disattenzione anche la Banca centrale irlandese: quando la società di Madoff iniziò a servirsi di fondi irlandesi, la documentazione trasmessa (piena di incongruenze) non venne di fatto mai esaminata prima del 2008.[17][18][19]

The Federal Bureau of Investigation report and federal prosecutors' complaint says that during the first week of December 2008, Madoff confided to a senior employee, identified by Bloomberg News as one of his sons, that he said he was struggling to meet $7 billion in redemptions.[20] For years, Madoff had simply deposited investors' money in his business account at JPMorgan Chase and withdrew money from that account when they requested redemptions. He had scraped together just enough money to make a redemption payment on November 19. However, despite cash infusions from several longtime investors, by the week after Thanksgiving it was apparent that there was not enough money to even begin to meet the remaining requests. His Chase account had over $5.5 billion in mid-2008, but by late November was down to $234 million, not even a fraction of the outstanding redemptions. With banks having all stopped lending, Madoff knew he could not even begin to borrow the money he needed. On December 3, he told longtime assistant Frank DiPascali, who had overseen the fraudulent advisory business, that he was finished. On December 9, he told his brother Peter about the fraud.[21][16]

Il sistema salta nel momento in cui i rimborsi richiesti superano i nuovi investimenti. Verso fine 2008 le richieste di disinvestimento raggiungono una tale cifra, circa 7 miliardi di dollari, che Madoff non è più in grado di onorare la remunerazione degli interessi promessi con le risorse finanziarie disponibili.

L'11 dicembre 2008 Madoff viene arrestato dagli agenti federali, accusato di aver truffato i suoi clienti causando un ammanco pari a circa 65 miliardi di dollari (60 miliardi di euro).[6]

I dubbi sulle autorità di controllo e sulle grandi società di revisione[modifica | modifica wikitesto]

In un articolo uscito su Time nel 2008 si esprimono dubbi anche sulla responsabilità delle società di audit che effettuavano la revisione sui grandi fondi che facevano confluire denaro nel fondo di Madoff (feeder fund). Queste società di revisione non erano composte da un solo auditor come la Friehling & Horowitz che revisionava Madoff. Si trattava infatti di nomi come KPMG, PricewaterhouseCoopers, BDO Seidman e McGladrey & Pullen. Ma anche loro diedero una valutazione di adeguatezza sui grandi fondi che facevano confluire denaro a Madoff, senza indagare sull'adeguatezza del fondo di Madoff che in effetti gestiva quel denaro.[22]

Il caso Madoff rappresenta un fallimento per la SEC, che già a partire dal 1992, aveva effettuato diverse verifiche presso la Bernard Madoff Investment Securities, senza rilevare gravi violazioni.[23] Addirittura nel dicembre del 2008 era stato segnalato che nonostante Madoff gestisse circa 17 miliardi di dollari per conto dei suoi clienti, solamente 1 miliardo era investito in azioni.

Anche i concorrenti e gli altri analisti avevano nel tempo espresso dubbi sulle incredibili performance di Madoff, come ad esempio Harry Markopolos, che nel 1999 e nel 2005, dopo essere arrivato alla conclusione che i risultati di Madoff erano tecnicamente molto sospetti se non impossibili, denunciò la cosa alle autorità di controllo.[23]

Kathleen Furey (un funzionario della SEC) nel 2013 ha sostenuto che l'agenzia avrebbe informalmente invitato i suoi investigatori a non indagare sui casi che coinvolgevano soggetti classificati come IM (Investement Manager), come era Madoff. In altre parole la SEC avrebbe intenzionalmente limitato le sue attività di indagine a soggetti che emettevano azioni, come le società quotate, per tutelare gli investitori da frodi quali l'insider trading, ma avrebbe evitato di indagare su coloro che come Madoff davano consulenza in materia di investimenti.[24]

In una conferenza tenuta nel 2016 Harry Markopolos, che aveva reso noto alla SEC il sospetto che tutta l'attività di Madoff fosse un gigantesco "schema Ponzi", ha affermato che l'intero sistema della revisione contabile è inefficace nel prevenire le frodi, auspicando una sua completa riforma. Ha spiegato che i funzionari che effettuano gli audit sono giovani sottopagati e costretti ad orari di lavoro estenuanti, e le checklist che sono costretti ad applicare sono accuratamente progettate per "navigare attorno alle frodi" (cioè a non vederle). "Ditemi un solo caso di una grande frode fatta da una grande società che è stata scoperta da una delle Big Four della revisione" ha chiesto provocatoriamente Markopolos "Non ce ne sono. Se è così a che serve l'audit?". Negli USA la percentuale delle frodi scoperte dagli auditor esterni è stata solo il 4% del totale. La maggior parte delle frodi è stata scoperta grazie alla collaborazione di dipendenti interni che avevano collaborato alle stesse frodi (cosiddetti whistleblower). Nella stessa conferenza Markopolos ha proposto di far pagare i costi degli audit agli investitori e non e alle società auditate e di prevedere compensi maggiori per gli auditor che dovrebbero essere presi tra persone con una lunga esperienza nel settore. [25] Secondo un articolo del Los Angeles Times uscito dopo la morte di Madoff la SEC in effetti avviò indagini dopo le segnalazioni ricevute nel corso degli anni, ma le affidò a personale inesperto e impreparato che prese per buone tutte le spiegazioni fornite da Madoff senza fare ulteriori verifiche[26].

Ripercussioni della truffa[modifica | modifica wikitesto]

I clienti di Madoff erano perlopiù grandi istituti finanziari e investitori istituzionali, sui quali sono ricadute le conseguenze della truffa. Diverse banche in tutto il mondo hanno dichiarato di essere esposte verso il fondo di Madoff sia direttamente, sia attraverso fondi da loro gestiti. Tra le italiane UniCredit per 75 milioni di euro e il Banco Popolare per 8 milioni.[27] Più gravi invece le ricadute per altri istituti europei come Royal Bank of Scotland, esposta per circa 445 milioni di euro, la spagnola Bbva, per circa 300 milioni di euro, e la francese Natixis, a sua volta con perdite pari a 450 milioni di euro.[27] L'importo più consistente pare essere quello del gruppo britannico HSBC, esposto per circa un miliardo di dollari[28] (tuttavia al mese di ottobre 2011, la SEC ritiene che il gruppo britannico sia riuscito a rientrare in possesso di almeno 600 milioni di dollari tramite indagini private) e della società di gestione Fairfield Greenwich Group, che ha investito nel fondo di Madoff oltre metà del suo patrimonio per una cifra di 7,5 miliardi di dollari.[29]

Sembra che anche alcuni importanti personaggi del mondo degli affari o dello spettacolo abbiano investito cifre più o meno ingenti con Madoff, direttamente o tramite fondazioni a loro riconducibili. Ad esempio, la Wunderkinder Foundation di Steven Spielberg potrebbe aver perso una buona parte del suo capitale; stessa sorte sarebbe toccata al magnate dell'editoria Mortimer Zuckerman, al premio Nobel Elie Wiesel, all'icona cinematografica Zsa Zsa Gábor (che avrebbe perso una somma compresa tra i 7 e i 10 milioni di dollari), all'attore Kevin Bacon e sua moglie, Kyra Sedgwick, e a John Malkovich.

Condanna, detenzione e morte[modifica | modifica wikitesto]

Rinviato a giudizio, il 29 giugno 2009 Madoff viene condannato a 150 anni di carcere per i reati commessi.[10] Viene inviato a scontare la pena presso il carcere federale di Butner.

Nel mese di agosto 2009 viene rivelato dal New York Post[30], che Bernand Madoff era malato di cancro e che lo avrebbe consumato al punto di lasciargli solamente pochi mesi di vita e che per questa ragione si sarebbe dichiarato — durante il procedimento — come unico responsabile della truffa. Tramite una nota pubblicata in seguito dal The Wall Street Journal, però, il Bureau of Federal Prison ha smentito la malattia. Il 24 dicembre del 2009 comunque Madoff venne ricoverato in ospedale, ufficialmente per motivi di vertigini e pressione alta. L'11 dicembre 2010 suo figlio Mark si suicida a Manhattan[31], mentre il 3 settembre 2014 muore anche l'altro figlio Andrew, affetto da linfoma mantellare[32].

Madoff infine muore in prigione a Butner il 14 aprile 2021.[33]

Nella cultura di massa[modifica | modifica wikitesto]

- Nel 2010 è stata rappresentata la piecé teatrale Imagining Madoff, in cui avviene un incontro immaginario tra Madoff e le persone che ha truffato;

- Nel 2011 è uscito il documentario Chasing Madoff, sulle indagini con cui l'investigatore Harry Markopolos ha scoperto la truffa di Madoff;

- Nel film Blue Jasmine di Woody Allen Hal e Jasmine presentano molte analogie con Madoff e sua moglie[34];

- Il film del 2015 Those People si ispira ai suoi scandali finanziari (che nell'opera coinvolgono il padre di uno dei 2 protagonisti), nonché a Mark per il personaggio di Sebastian (il figlio morto suicida);[35]

- Nel 2016 è uscita la miniserie televisiva Madoff, in cui quest'ultimo è interpretato da Richard Dreyfuss[36];

- Nel 2017 la HBO ha prodotto un film per la televisione The Wizard of Lies, diretto da Barry Levinson, in cui Madoff e sua moglie sono interpretati rispettivamente da Robert De Niro e Michelle Pfeiffer[37].

Note[modifica | modifica wikitesto]

- ^ Marty Steinberg, Scott Cohn, Bernie Madoff, mastermind of the nation’s biggest investment fraud, dies at 82, AP reports, su cnbcn.com, 14 aprile 2021. URL consultato il 14 aprile 2021.

- ^ Sherwell, Bernie Madoff: Profile of a Wall Street star, Telegraph. URL consultato il 14 dicembre 2008.

- ^ Lambiet, Bernie Madoff's arrest sent tremors into Palm Beach, Palm Beach Daily. URL consultato il 12 dicembre 2008 (archiviato dall'url originale il 15 dicembre 2008).

- ^ Allen Salkin, Bernie Madoff, Frat Brother, in The New York Times, January 18, 2009.

- ^ Henry J. Reske, 10 Things You Didn't Know About Bernard Madoff, in U.S. News & World Report, March 12, 2009.

- ^ a b Antonella Olivieri, Madoff, truffa da 50 miliardi, in Il Sole 24 ore, p. 4.

- ^ Mario Plataro, Uragano Madoff su Wall Street, in Il Sole 24 ore, 14 dicembre 2008, p. 5.

- ^ Scandalo Madoff: Bbva potrebbe perdere fino a 300 mln, in repubblica.it. URL consultato il 15 dicembre 2008 (archiviato dall'url originale il 5 marzo 2016).

- ^ Errore nelle note: Errore nell'uso del marcatore

<ref>: non è stato indicato alcun testo per il marcatoreeffort - ^ a b Michele Calcaterra e Marco Valsania, I salotti buoni pagano il conto, in il Sole 24 ore, 16 dicembre 2008, p. 2.

- ^ a b Harry Markopolos, No One Would Listen: A True Financial Thriller, Wiley, 2010, ISBN 978-0-470-55373-2.

- ^ a b The Man Who Figured Out Madoff's Scheme, in CBS News, February 27, 2009.

- ^ Alyssa Abkowitz, Madoff's auditor... doesn't audit?, CNN, 17 dicembre 2008. URL consultato il 22 marzo 2009.

- ^ Ianthe Jeanne Dugan e David Crawford, Accounting Firms That Missed Fraud at Madoff May Be Liable, in The Wall Street Journal, 18 febbraio 2009. URL consultato il 22 marzo 2009.

- ^ Madoff trustee suit against JPMorgan Chase (PDF), in The Wall Street Journal. URL consultato il 22 febbraio 2013.

- ^ a b Brian Ross, The Madoff Chronicles, Kingswell, 2015, ISBN 9781401310295.

- ^ I4U News, Bernard Madoff, su i4u.com.

- ^ Today in the press, in Taiwan Sun.

- ^ Michael Leidig, Pyramid Games: Bernie Madoff and his Willing Disciples, Medusa Publishing, pp. 287–311, ISBN 9780957619142.

- ^ Errore nelle note: Errore nell'uso del marcatore

<ref>: non è stato indicato alcun testo per il marcatoreConfessed - ^ Diana Henriques, The Wizard of Lies, Times Books, 2011, ISBN 978-0805091342.

- ^ The Madoff Fraud: How Culpable Were the Auditors?.

- ^ a b Antonella Olivieri, I dubbi c'erano ma i controllori non hanno visto, in Il Sole 24 ore, 14 dicembre 2008, p. 5.

- ^ Why Didn’t the SEC Catch Madoff? It Might Have Been Policy Not To, in https://www.rollingstone.com/politics/politics-news/why-didnt-the-sec-catch-madoff-it-might-have-been-policy-not-to-86356/.

- ^ Michael Klein, Madoff whistleblower: Audit system should be ‘blown apart’, in www.caymancompass.com, 18 ottobre 2016.

- ^ MICHAEL HILTZIK, Column: What’s stopping the next Bernie Madoff?, in https://www.latimes.com/business/story/2021-04-14/the-sec-madoff-fraud}, 14 aprile 2021.

- ^ a b Frode Madoff, rischi per le banche: coinvolte Unicredit e Banco Popolare. URL consultato il 15 dicembre 2008 (archiviato dall'url originale il 18 dicembre 2008).

- ^ Crac Madoff, Hsbc esposta per circa un miliardo di dollari. URL consultato il 15 dicembre 2008.

- ^ Antonella Olivieri, La Sec sulle orme della truffa, in il Sole 24 ore, 16 dicembre 2008, p. 3.

- ^ Rich Calder, BERNIE ‘DYING’ IN JAIL, su nypost.com, 24 agosto 2009.

- ^ (EN) Coleen Long, Mark Madoff Suicide: Bernie Madoff's Son Found Hanged In NYC Apartment, in Huffington Post, 11 dicembre 2010. URL consultato il 4 settembre 2014.

- ^ Morto Andrew Madoff, il figlio del finanziere Bernard che truffò gli Usa, in corriere.it, 3 settembre 2014. URL consultato il 2 ottobre 2017.

- ^ È morto Bernie Madoff, l’architetto del più grande schema Ponzi della storia, su ilsole24ore.com, 14 aprile 2021. URL consultato il 14 aprile 2021.

- ^ Woody Allen Takes on the Madoff Scandal in New Movie, in the Wall Street Journal, 30 maggio 2013. URL consultato il 4 novembre 2013.

- ^ (EN) Ally Betker, ‘Those People’ Movie Takes on Love Triangles and Financial Scandals, in WWD, 22 ottobre 2015. URL consultato il 24 novembre 2018.

- ^ Richard Dreyfuss: Like It Or Not, There's A Bit Of Bernie Madoff In All Of Us, su npr.org, NPR, 28 gennaio 2016. URL consultato il 4 febbraio 2016.

- ^ Robert De Niro To Play Madoff, su slashfilm.com, 15 maggio 2011. URL consultato l'11 marzo 2013.

Voci correlate[modifica | modifica wikitesto]

Altri progetti[modifica | modifica wikitesto]

Wikinotizie contiene l'articolo Madoff in carcere dopo essersi riconosciuto colpevole di una frode da 50 miliardi di dollari, 13 marzo 2009

Wikinotizie contiene l'articolo Madoff in carcere dopo essersi riconosciuto colpevole di una frode da 50 miliardi di dollari, 13 marzo 2009

Collegamenti esterni[modifica | modifica wikitesto]

- (EN) L'affare Madoff, su pbs.org.