Opzione put

Un'opzione put è uno strumento derivato in base al quale l'acquirente dell'opzione acquista la facoltà (quindi senza l'obbligo) di vendere un titolo (detto sottostante) a un dato prezzo d'esercizio (strike price), mentre l'altra parte si impegnerà ad acquistare il titolo se l'acquirente dell'opzione decide di esercitare il suo diritto, ma avrà nel frattempo incassato il premio (obbligatorio) dall'acquirente stesso.

Esempio:

Il Titolo A ad oggi vale € 3; pagando € 0,50 vi è la possibilità di venderlo fra un mese a € 2,70. Se fra un mese il titolo varrà meno di € 2,70 sarà conveniente venderlo, potendo piazzarlo a un prezzo superiore a quello prevalente sul mercato. Se il titolo varrà meno di € 2,20 (€ 2,70 - € 0,50) l'operazione si chiuderà con un utile.

Attraverso l'opzione put vengono costruiti molti contratti derivati in cui la base comune è il diritto di vendita del sottostante. Il diritto può essere esercitato a seconda del tempo in più modi: alla fine del periodo, ad intervalli regolari o durante tutto il periodo. I derivati costruiti attraverso l'opzione put possono avere livelli diversi di leva finanziaria.

Payoff a scadenza

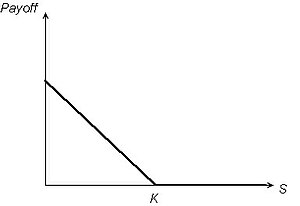

[modifica | modifica wikitesto]Un'opzione put ha valore monetario positivo se alla scadenza il prezzo del sottostante è minore del prezzo d'esercizio ; ne consegue che il payoff dell'opzione, alla scadenza del contratto, è dato da:

Il grafico illustra schematicamente il payoff a scadenza di un'opzione put, in funzione del prezzo del sottostante.

Stili

[modifica | modifica wikitesto]Un'opzione put (così come un'opzione call) può presentarsi in diversi stili. Tra i tipi di maggior rilevanza nella prassi si hanno l'opzione put europea, che può essere esercitata solamente a una certa data, detta scadenza (maturity), e l'opzione put americana, che può essere esercitata in qualunque momento tra la conclusione del contratto e la scadenza. Contratti più complessi vanno sotto il nome di opzione put di tipo asiatico, Bermuda, e altri ancora.

Prezzo di un'opzione put europea

[modifica | modifica wikitesto]La matematica finanziaria propone diversi modelli per determinare il prezzo di un'opzione; il più noto è certamente il modello di Black e Scholes per la valutazione di opzioni di tipo europeo, fondato sull'ipotesi che il prezzo del titolo sottostante segua un moto browniano geometrico. In base a tale modello, il prezzo di un'opzione put di tipo europeo è dato da:

dove è il prezzo del sottostante, l'istante in cui l'opzione viene valutata, la scadenza, è il prezzo d'esercizio, è il tasso d'interesse a breve termine (su base annua), supposto costante, indica la funzione di ripartizione di una Gaussiana standard, e:

dove denota la varianza istantanea del prezzo del titolo sottostante. Un'analoga espressione si ha nel caso di un'opzione call di tipo europeo.

Strategie di copertura tramite opzioni put

[modifica | modifica wikitesto]

Un portafoglio costituito da un'opzione put e dal sottostante a questa associato va sotto il nome di put protettiva, e rappresenta una strategia di copertura dal rischio di una diminuzione del prezzo del sottostante al di sotto di una soglia, rappresentata dal prezzo d'esercizio dell'opzione. Il grafico illustra il payoff associato a una tale strategia.

Voci correlate

[modifica | modifica wikitesto]Collegamenti esterni

[modifica | modifica wikitesto]- Tool su opzioni:Option Arbitrage Relations, Prof. Campbell R. Harvey

| Controllo di autorità | GND (DE) 4464782-7 |

|---|