Imposta progressiva

L'imposta progressiva è un tipo di imposta in cui l'aliquota, cioè la percentuale di reddito che viene tassata, aumenta al crescere del reddito. In altre parole, chi ha un reddito più alto paga un'imposta non solo assoluta ma anche percentuale più alta, e chi ha un reddito più basso paga un'imposta percentuale più bassa.

Il principio alla base della imposta progressiva è il tentativo di ridurre l'incidenza fiscale sulle persone con una minore capacità di pagare, poiché tali tasse spostano l'incidenza in modo crescente su coloro con una maggiore capacità di pagare, perché maggiore è il reddito di un contribuente maggiore sarà per lui la possibilità di contribuire alla spesa pubblica senza subire un impatto negativo sulla propria sfera privata, data l'utilità marginale decrescente del denaro.

Come funziona l'imposta progressiva[modifica | modifica wikitesto]

Dal punto di vista teorico esistono due metodi differenti per realizzare un'imposta progressiva, che possono però essere combinati insieme:

Metodo 1: scaglioni[modifica | modifica wikitesto]

In questo metodo, il reddito viene suddiviso in diversi scaglioni, ciascuno con la sua aliquota. Ad esempio, un sistema di tassazione a scaglioni, come IRPEF, può prevedere tre scaglioni:

- Scaglione 1: da 0 a 28.000 euro, aliquota del 23%

- Scaglione 2: da 28.000 a 50.000 euro, aliquota del 35%

- Scaglione 3: oltre 50.000 euro, aliquota del 43%

Esempi di imposta[modifica | modifica wikitesto]

- Un contribuente con un reddito di 9.000 euro pagherà un'imposta di 2.070 euro (9.000 x 0,23). aliquota media: 23,00%

- Un contribuente con un reddito lordo di 28.000 euro pagherà un'imposta di 6.440 euro (28.000 x 0,23). La percentuale complessiva dell'imposta rispetto al reddito è del 23,00%.

- Un contribuente con un reddito lordo di 31.600 euro dovrà versare un'imposta di 7.700 euro. Di questi, 2.070 euro sono dovuti al primo scaglione di tassazione, che ha un'aliquota del 23%, mentre 5.630 euro sono dovuti al secondo scaglione, che ha un'aliquota del 35%. L'aliquota media è del 24,37%.

- Un contribuente con un reddito di 60.000 euro pagherà un'imposta di 18,440 euro (28.000 x 0,23 + 22.000 x 0,35 + 10.000 x 0,43). L'aliquota media è del 30,73%.

Metodo 2: aliquota unica con detrazioni[modifica | modifica wikitesto]

In questo metodo, tutti i contribuenti, indipendentemente dal loro reddito, pagano la stessa aliquota, ma possono detrarre una certa somma dal loro reddito imponibile. Ad esempio, un sistema di aliquota unica con detrazioni può prevedere un'aliquota del 35% e una deduzione di 9.600 euro (soglia di povertà).

L'aliquota unica con detrazioni può essere vista come imposta progressiva ridotta a due scaglioni:

- Scaglione 1: da 0 a 9.600 euro, aliquota dello 0%

- Scaglione 2: oltre 9.600 euro, aliquota del 35%

L'aliquota unica con detrazioni può essere anche vista come una flat tax con detrazioni limitate

La tesi di laurea alla LUISS di Roma contiene un'analisi del rapporto tra la flat tax e la progressività dell'IRPEF.

Esempi di imposta[modifica | modifica wikitesto]

- Un contribuente con un reddito di 9.000 euro pagherà un'imposta di 0 euro (no tax area). Aliquota media: 0,00%

- Un contribuente con un reddito di 28.000 euro pagherà un'imposta di 6.440 euro ( (28.000 lordo - 9.600 detrazioni) x 0,35 unica aliquota). Aliquota media: 23,00%

- Un contribuente con un reddito di 31.600 euro pagherà un'imposta di 7.700 euro ( (31.600 lordo - 9.600 detrazioni) x 0,35 unica aliquota). Aliquota media: 24,37%

- Un contribuente con un reddito di 60.000 euro pagherà un'imposta di 17,640 euro ( (60.000 lordo - 9.600 detrazioni) x 0,35 unica aliquota). Aliquota media: 29,4%

Vantaggi dell'imposta progressiva a scaglioni[modifica | modifica wikitesto]

È considerato più equo da molti, in quanto sostiene il principio che chi ha più risorse deve contribuire di più al finanziamento delle spese pubbliche, ma incentiva il lavoro nero e l'evasione fiscale di chi è soggetto ad uno scaglione più alto

Vantaggi dell'unica aliquota con detrazioni[modifica | modifica wikitesto]

- Può contribuire ad abbattere la povertà, in quanto prevede una deduzione per i redditi bassi o nulli. Questa deduzione, in pratica, rende esenti da tasse i redditi fino a una certa soglia, che viene definita no tax area.

- È più semplice da calcolare rispetto all'imposta progressiva a scaglioni.

- È percepita come più equa da alcuni, in quanto tutti i contribuenti pagano la stessa aliquota, riducendo il lavoro nero e l'evasione fiscale.

- Può incentivare il lavoro, in quanto ogni ora di lavoro aggiuntiva viene tassata allo stesso modo.

Scaglioni vs Flat Tax con detrazioni[modifica | modifica wikitesto]

Sostenitori degli Scaglioni[modifica | modifica wikitesto]

La progressività è richiesta perché di norma, se si applicasse la stessa aliquota a tutte le fasce di reddito, stabilita obbligatoriamente al di sotto di un livello tale da non spingere le fasce di reddito più basse sotto la soglia di povertà, il prelevo finale conseguente sulle restanti fasce non sarebbe sufficiente a coprire le esigenze di bilancio della nazione.

Sostenitori della Flat Tax con detrazioni[modifica | modifica wikitesto]

I sostenitori della Flat Tax con detrazioni sottolineano la tutela delle fasce di reddito più basse attraverso la no tax area. Affermano che, per soddisfare le esigenze di bilancio, è sufficiente aumentare la base imponibile.

Un'Analisi dei Numeri Fiscali[modifica | modifica wikitesto]

Per rispondere in modo imparziale, sono stati analizzati gli Open Data del Ministero dell'Economia e delle Finanze, contenenti dichiarazioni presentate dai contribuenti italiani nel 2022, per l'anno di imposta 2021 (IRPEF / Persone fisiche / Tutte le tipologie di contribuenti)

| Classi di reddito | Numero contribuenti | Reddito complessivo | Imposta netta | IMPOSTA PROCAPITE |

|---|---|---|---|---|

| minore di -1000 | 2,836 | -23,285,051 € | 0 € | 0 € |

| da -1000 a 0 | 1,419 | -613,021 € | 0 € | 0 € |

| zero | 1,009,632 | 0 € | 1,998 € | 0 € |

| da 0 a 1000 | 2,423,075 | 1,027,618,445 € | 38,929,798 € | 16 € |

| da 1000 a 1500 | 602,392 | 747,636,172 € | 29,718,427 € | 49 € |

| da 1500 a 2000 | 417,114 | 876,713,131 € | 32,723,634 € | 78 € |

| da 2000 a 2500 | 319,744 | 1,023,528,327 € | 35,379,861 € | 111 € |

| da 2500 a 3000 | 421,761 | 1,160,011,900 € | 35,636,596 € | 84 € |

| da 3000 a 3500 | 315,024 | 1,240,777,735 € | 35,065,392 € | 111 € |

| da 3500 a 4000 | 377,472 | 1,416,188,506 € | 37,161,155 € | 98 € |

| da 4000 a 5000 | 747,317 | 3,370,295,293 € | 86,568,109 € | 116 € |

| da 5000 a 6000 | 521,138 | 4,166,703,776 € | 86,804,583 € | 167 € |

| da 6000 a 7500 | 2,167,195 | 14,718,248,015 € | 167,607,273 € | 77 € |

| da 7500 a 10000 | 2,530,326 | 22,145,898,690 € | 692,641,987 € | 274 € |

| da 10000 a 12000 | 2,087,250 | 23,800,433,339 € | 1,355,216,641 € | 649 € |

| da 12000 a 15000 | 3,125,660 | 42,208,320,023 € | 3,509,278,050 € | 1,123 € |

| da 15000 a 20000 | 5,458,820 | 95,727,006,527 € | 11,444,775,595 € | 2,097 € |

| da 20000 a 26000 | 6,672,974 | 152,243,578,883 € | 22,849,080,596 € | 3,424 € |

| da 26000 a 29000 | 2,496,341 | 68,498,357,234 € | 11,137,995,657 € | 4,462 € |

| da 29000 a 35000 | 3,411,822 | 108,274,604,004 € | 18,347,644,839 € | 5,378 € |

| da 35000 a 40000 | 1,627,028 | 60,666,744,891 € | 12,297,384,025 € | 7,558 € |

| da 40000 a 50000 | 1,636,649 | 72,436,370,085 € | 16,827,586,113 € | 10,282 € |

| da 50000 a 55000 | 311,441 | 22,967,531,922 € | 5,725,737,299 € | 18,385 € |

| da 55000 a 60000 | 323,676 | 18,576,794,610 € | 4,782,011,078 € | 14,774 € |

| da 60000 a 70000 | 462,356 | 29,892,210,377 € | 8,018,137,079 € | 17,342 € |

| da 70000 a 75000 | 86,779 | 12,654,329,559 € | 3,513,710,740 € | 40,490 € |

| da 75000 a 80000 | 149,430 | 11,569,940,090 € | 3,282,744,380 € | 21,968 € |

| da 80000 a 90000 | 231,108 | 19,575,831,902 € | 5,681,004,228 € | 24,582 € |

| da 90000 a 100000 | 161,768 | 15,320,798,441 € | 4,554,104,248 € | 28,152 € |

| da 100000 a 120000 | 200,903 | 21,895,711,139 € | 6,683,879,088 € | 33,269 € |

| da 120000 a 150000 | 151,549 | 20,182,280,260 € | 6,406,195,831 € | 42,271 € |

| da 150000 a 200000 | 107,899 | 18,466,708,792 € | 6,152,172,878 € | 57,018 € |

| da 200000 a 300000 | 49,840 | 16,069,575,934 € | 5,638,039,085 € | 113,123 € |

| oltre 300000 | 47,990 | 29,059,461,721 € | 11,348,561,322 € | 236,478 € |

| Totale complessivo | 40,657,728 | 911,956,311,651 | 170,833,497,585 |

dove è possibile constatare che:

- Lo stato raccoglie 170,833,497,585 € ogni anno

- la maggior parte dei contribuenti è situata intorno la fascia da 20000 a 26000

- ogni contribuente di tale fascia paga imposte per 3.424 €

Partendo da questi dati è stata realizzata una simulazione di una flat tax al 32.3% con una detrazione di 11.500€ Sono state aggiunte le colonne:

- detrazione contenente la parte di reddito da non tassare

- imponibile da tassare: Reddito complessivo - detrazione

- flat imposta netta: la tassa che sarebbe stata pagata applicando una aliquota del 32.3%

- flat imposta procapite: quanto avrebbe pagato il singolo contribuente

- differenza imposta: la differenza di quanti soldi avrebbe pagato il contribuente (un numero positivo indica che sarebbe stato più conveniente usare il sistema a scaglioni)

- meglio irpef: il numero di contribuenti a cui conviene utilizzare il sistema a scaglioni

- meglio flat: il numero di contribuenti a cui conviene utilizzare il sistema flat tax con detrazioni

| Classi di reddito | Numero contribuenti | Reddito complessivo | IMPOSTA PROCAPITE | detrazione | imponibile da tassare | flat imposta netta | FLAT IMPOSTA PROCAPITE | DIFFERENZA IMPOSTA | MEGLIO IRPEF | MEGLIO FLAT | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| minore di -1000 | 2,836 | -23,285,051 € | 0 € | 32,614,000 € | 0 € | 0 € | 0 € | 0 € | 0 | 0 | |

| da -1000 a 0 | 1,419 | -613,021 € | 0 € | 16,318,500 € | 0 € | 0 € | 0 € | 0 € | 0 | 0 | |

| zero | 1,009,632 | 0 € | 0 € | 11,610,768,000 € | 0 € | 0 € | 0 € | 0 € | 0 | 1,009,632 | |

| da 0 a 1000 | 2,423,075 | 1,027,618,445 € | 16 € | 27,865,362,500 € | 0 € | 0 € | 0 € | -16 € | 0 | 2,423,075 | |

| da 1000 a 1500 | 602,392 | 747,636,172 € | 49 € | 6,927,508,000 € | 0 € | 0 € | 0 € | -49 € | 0 | 602,392 | |

| da 1500 a 2000 | 417,114 | 876,713,131 € | 78 € | 4,796,811,000 € | 0 € | 0 € | 0 € | -78 € | 0 | 417,114 | |

| da 2000 a 2500 | 319,744 | 1,023,528,327 € | 111 € | 3,677,056,000 € | 0 € | 0 € | 0 € | -111 € | 0 | 319,744 | |

| da 2500 a 3000 | 421,761 | 1,160,011,900 € | 84 € | 4,850,251,500 € | 0 € | 0 € | 0 € | -84 € | 0 | 421,761 | |

| da 3000 a 3500 | 315,024 | 1,240,777,735 € | 111 € | 3,622,776,000 € | 0 € | 0 € | 0 € | -111 € | 0 | 315,024 | |

| da 3500 a 4000 | 377,472 | 1,416,188,506 € | 98 € | 4,340,928,000 € | 0 € | 0 € | 0 € | -98 € | 0 | 377,472 | |

| da 4000 a 5000 | 747,317 | 3,370,295,293 € | 116 € | 8,594,145,500 € | 0 € | 0 € | 0 € | -116 € | 0 | 747,317 | |

| da 5000 a 6000 | 521,138 | 4,166,703,776 € | 167 € | 5,993,087,000 € | 0 € | 0 € | 0 € | -167 € | 0 | 521,138 | |

| da 6000 a 7500 | 2,167,195 | 14,718,248,015 € | 77 € | 24,922,742,500 € | 0 € | 0 € | 0 € | -77 € | 0 | 2,167,195 | |

| da 7500 a 10000 | 2,530,326 | 22,145,898,690 € | 274 € | 29,098,749,000 € | 0 € | 0 € | 0 € | -274 € | 0 | 2,530,326 | |

| da 10000 a 12000 | 2,087,250 | 23,800,433,339 € | 649 € | 24,003,375,000 € | 0 € | 0 € | 0 € | -649 € | 0 | 2,087,250 | |

| da 12000 a 15000 | 3,125,660 | 42,208,320,023 € | 1,123 € | 35,945,090,000 € | 6,263,230,023 € | 2,023,023,297 € | 647 € | -476 € | 0 | 3,125,660 | |

| da 15000 a 20000 | 5,458,820 | 95,727,006,527 € | 2,097 € | 62,776,430,000 € | 32,950,576,527 € | 10,643,036,218 € | 1,950 € | -147 € | 0 | 5,458,820 | |

| da 20000 a 26000 | 6,672,974 | 152,243,578,883 € | 3,424 € | 76,739,201,000 € | 75,504,377,883 € | 24,387,914,056 € | 3,655 € | 231 € | 6,672,974 | 0 | |

| da 26000 a 29000 | 2,496,341 | 68,498,357,234 € | 4,462 € | 28,707,921,500 € | 39,790,435,734 € | 12,852,310,742 € | 5,148 € | 687 € | 2,496,341 | 0 | |

| da 29000 a 35000 | 3,411,822 | 108,274,604,004 € | 5,378 € | 39,235,953,000 € | 69,038,651,004 € | 22,299,484,274 € | 6,536 € | 1,158 € | 3,411,822 | 0 | |

| da 35000 a 40000 | 1,627,028 | 60,666,744,891 € | 7,558 € | 18,710,822,000 € | 41,955,922,891 € | 13,551,763,094 € | 8,329 € | 771 € | 1,627,028 | 0 | |

| da 40000 a 50000 | 1,636,649 | 72,436,370,085 € | 10,282 € | 18,821,463,500 € | 53,614,906,585 € | 17,317,614,827 € | 10,581 € | 299 € | 1,636,649 | 0 | |

| da 50000 a 55000 | 311,441 | 22,967,531,922 € | 18,385 € | 3,581,571,500 € | 19,385,960,422 € | 6,261,665,216 € | 20,105 € | 1,721 € | 311,441 | 0 | |

| da 55000 a 60000 | 323,676 | 18,576,794,610 € | 14,774 € | 3,722,274,000 € | 14,854,520,610 € | 4,798,010,157 € | 14,823 € | 49 € | 323,676 | 0 | |

| da 60000 a 70000 | 462,356 | 29,892,210,377 € | 17,342 € | 5,317,094,000 € | 24,575,116,377 € | 7,937,762,590 € | 17,168 € | -174 € | 0 | 462,356 | |

| da 70000 a 75000 | 86,779 | 12,654,329,559 € | 40,490 € | 997,958,500 € | 11,656,371,059 € | 3,765,007,852 € | 43,386 € | 2,896 € | 86,779 | 0 | |

| da 75000 a 80000 | 149,430 | 11,569,940,090 € | 21,968 € | 1,718,445,000 € | 9,851,495,090 € | 3,182,032,914 € | 21,294 € | -674 € | 0 | 149,430 | |

| da 80000 a 90000 | 231,108 | 19,575,831,902 € | 24,582 € | 2,657,742,000 € | 16,918,089,902 € | 5,464,543,038 € | 23,645 € | -937 € | 0 | 231,108 | |

| da 90000 a 100000 | 161,768 | 15,320,798,441 € | 28,152 € | 1,860,332,000 € | 13,460,466,441 € | 4,347,730,660 € | 26,876 € | -1,276 € | 0 | 161,768 | |

| da 100000 a 120000 | 200,903 | 21,895,711,139 € | 33,269 € | 2,310,384,500 € | 19,585,326,639 € | 6,326,060,504 € | 31,488 € | -1,781 € | 0 | 200,903 | |

| da 120000 a 150000 | 151,549 | 20,182,280,260 € | 42,271 € | 1,742,813,500 € | 18,439,466,760 € | 5,955,947,763 € | 39,300 € | -2,971 € | 0 | 151,549 | |

| da 150000 a 200000 | 107,899 | 18,466,708,792 € | 57,018 € | 1,240,838,500 € | 17,225,870,292 € | 5,563,956,104 € | 51,566 € | -5,452 € | 0 | 107,899 | |

| da 200000 a 300000 | 49,840 | 16,069,575,934 € | 113,123 € | 573,160,000 € | 15,496,415,934 € | 5,005,342,347 € | 100,428 € | -12,695 € | 0 | 49,840 | |

| oltre 300000 | 47,990 | 29,059,461,721 € | 236,478 € | 551,885,000 € | 28,507,576,721 € | 9,207,947,281 € | 191,872 € | -44,605 € | 0 | 47,990 | |

| Totale complessivo | 40,657,728 | 911,956,311,651 | 170,891,152,937 | 16,566,710 | 24,086,763 |

dove è possibile constatare che:

- Lo stato avrebbe raccolto 170,891,152,937 contro i 170,833,497,585 € del sistema a scaglioni

- 24,086,763 di contribuenti trarrebbero vantaggio dal sistema flat tax con detrazioni

- 16,566,710 di contribuenti trarrebbero vantaggio dal sistema a scaglioni

Misurare la progressività[modifica | modifica wikitesto]

Sono stati creati indici come il coefficiente di Gini per misurare la progressività della tassazione, utilizzando misure derivate dalle metriche di distribuzione del reddito e dalla distribuzione della ricchezza.

Aliquote fiscali marginali ed effettive[modifica | modifica wikitesto]

Il tasso di imposta può essere espresso in due modi diversi; il tasso marginale espresso come il tasso su ciascuna unità aggiuntiva di reddito o spesa (o dell'ultimo dollaro speso) e il tasso effettivo (medio) espresso come l'imposta totale pagata divisa per il reddito o la spesa totale. Nella maggior parte dei sistemi fiscali progressivi, entrambi i tassi aumenteranno all'aumentare dell'importo soggetto a tassazione, anche se può esserci intervalli in cui il tasso marginale sarà costante. Di solito, il tasso fiscale medio di un contribuente sarà inferiore al tasso fiscale marginale. In un sistema con crediti d'imposta rimborsabili, o benefici welfare sottoposti a test di reddito, è possibile che i tassi marginali diminuiscano all'aumentare del reddito, a livelli inferiori di reddito.

Termini tecnici[modifica | modifica wikitesto]

In termini tecnici l'imposta è progressiva, quando l’aliquota media cresce all’aumentare della base imponibile ovverosia se l’aliquota marginale è sempre maggiore dell’aliquota media[1].

aliquota marginale[modifica | modifica wikitesto]

L'aliquota marginale è quanto il contribuente paga in termini percentuali di imposte su un'unità aggiuntiva di reddito. Per esempio considerando un caso con due soli scaglioni di imposte, del 20% sino a 5000 € e del 30% oltre, se il reddito di un contribuente fosse di 4800 euro la sua aliquota marginale sarebbe del 20%, perché guadagnando 1 € in più, su quell'euro la tassazione sarebbe del 20%, se invece il reddito del contribuente fosse di 5000 €, la sua aliquota marginale sarebbe del 30%, la percentuale applicata a tutti i suoi maggiori redditi.

aliquota media[modifica | modifica wikitesto]

L'aliquota media è quanto mediamente paga in percentuale, il contribuente, per tutto il reddito guadagnato. L'aliquota media è sempre più bassa di quella marginale perché l'imposta viene pagata a scaglioni. Il termine può essere applicato a tasse individuali o a un sistema fiscale nel suo complesso.

progressivo[modifica | modifica wikitesto]

Il termine progressivo si riferisce al modo in cui l'aliquota fiscale progredisce da bassa a alta, con il risultato che l'aliquota fiscale media del contribuente è inferiore alla sua aliquota fiscale marginale.

Imposta regressiva[modifica | modifica wikitesto]

L'opposto di una tassa progressiva è una tassa regressiva, come ad esempio una tassa sulle vendite, in cui i meno abbienti a parità di spesa, pagano una proporzione maggiore del loro reddito rispetto ai più ricchi.

Esempi Antichi[modifica | modifica wikitesto]

Nei primi giorni della Repubblica Romana, le tasse pubbliche consistevano in valutazioni della ricchezza e della proprietà posseduta. Per i cittadini romani, l'aliquota fiscale in circostanze normali era dell'1% del valore della proprietà e poteva talvolta salire fino al 3% in situazioni come la guerra. Queste tasse venivano imposte su terreni, case e altri immobili, schiavi, animali, beni personali e ricchezza monetaria. Entro il 167 a.C., Roma non aveva più bisogno di imporre una tassa ai suoi cittadini nella penisola italiana, grazie alle ricchezze acquisite dalle province conquistate. Dopo considerevole espansione romana nel I secolo, Augusto Cesare introdusse una tassa sulla ricchezza di circa l'1% e una tassa piatta per capitare su ogni adulto; ciò rese il sistema fiscale meno progressivo, poiché non tassava più solo la ricchezza.[2] In India sotto l'Impero Moghul, il sistema Dahsala fu introdotto nel 1580 d.C. durante il regno di Akbar. Questo sistema fu introdotto dal ministro delle finanze di Akbar, Raja Todar Mal, che fu nominato nel 1573 d.C. in Gujarat. Il sistema Dahsala è un sistema di tassazione fondiaria che ha contribuito a organizzare il sistema di riscossione sulla base della fertilità del terreno.

Era Moderna[modifica | modifica wikitesto]

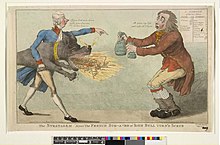

La prima moderna imposta sul reddito fu introdotta nel Regno Unito dal Primo Ministro William Pitt il Giovane nel suo bilancio del dicembre 1798, per pagare armi e attrezzature per la Guerra Rivoluzionaria Francese. La nuova imposta sul reddito graduata (progressiva) di Pitt iniziò con un prelievo di 2 vecchi pence nella sterlina (1⁄120 o 0,83%) su redditi annuali superiori a £60 e aumentò fino a un massimo di 2 scellini (10%) su redditi superiori a £200. Pitt sperava che la nuova imposta sul reddito avrebbe raccolto £10 milioni, ma le entrate effettive per il 1799 ammontarono a poco più di £6 milioni.[3]

L'imposta sul reddito progressiva di Pitt fu applicata dal 1799 al 1802 quando fu abolita da Henry Addington durante la Pace di Amiens. Addington aveva assunto il ruolo di primo ministro nel 1801, dopo le dimissioni di Pitt a causa dell'emancipazione cattolica. L'imposta sul reddito fu reintrodotta da Addington nel 1803 quando ripresero le ostilità, ma fu nuovamente abolita nel 1816, un anno dopo la Battaglia di Waterloo.

La forma attuale dell'imposta sul reddito nel Regno Unito fu reintrodotta da Sir Robert Peel nel Atto dell'Imposta sul Reddito 1842. Peel, come Conservatore, si era opposto all'imposta sul reddito nella elezione generale del 1841, ma un crescente deficit di bilancio richiedeva una nuova fonte di fondi. La nuova imposta sul reddito, basata sul modello di Addington, fu imposta sui redditi superiori a £150. Nonostante questa misura fosse inizialmente destinata a essere temporanea, divenne presto una parte stabile del sistema fiscale britannico. Nel 1851 fu istituito un comitato sotto Joseph Hume per indagare sulla questione, ma non riuscì a raggiungere una chiara raccomandazione. Nonostante le vibranti obiezioni, William Gladstone, Cancelliere dello Scacchiere dal 1852, mantenne l'imposta sul reddito progressiva e la estese per coprire i costi della Guerra di Crimea. Negli anni '60, l'imposta progressiva divenne un elemento accettato a malincuore del sistema fiscale inglese.[4]

Negli Stati Uniti, la prima imposta sul reddito progressiva fu istituita con il Revenue Act of 1862. La legge fu promulgata dal presidente Abraham Lincoln, e sostituì il Revenue Act of 1861, che aveva imposto un'imposta sul reddito piatta del 3% sui redditi annuali superiori a $800. Il Diciassettesimo Emendamento della Costituzione degli Stati Uniti, adottato nel 1913, permise al Congresso di imporre tutte le imposte sul reddito senza alcun requisito di ripartizione. A metà del XX secolo, la maggior parte dei paesi aveva implementato qualche forma di imposta sul reddito progressiva.[5]

Sia Karl Marx che Friedrich Engels sostenevano un'imposta sul reddito progressiva.[6]

Note[modifica | modifica wikitesto]

- ^ La progressività dell’imposta sul reddito delle persone fisiche: un confronto tra paesi europei, su osservatoriocpi.unicatt.it. URL consultato il gennaio 2024.

- ^ Tasse Romane. Unrv.com. Consultato il 12-04-2014.

- ^ Una tassa per battere Napoleone, su hmrc.gov.uk, Agenzia delle Entrate e delle Dogane. URL consultato il 18 febbraio 2023 (archiviato dall'url originale il 29 luglio 2013).

- ^ Steven A. Bank, Tassazione delle Società Anglo-Americane: Rintracciare le Radici Comuni di Approcci Divergenti, Cambridge University Press, 2011, pp. 28–29, ISBN 978-1-139-50259-7.

- ^ Kathryn James, Esplorare le Origini e la Crescita Globale dell'IVA, in Rivista di Economia, vol. 35, n. 4, 2011, pp. 15–22, SSRN 2291281.

- ^ David Ireland, Come Appaiono Effettivamente le Politiche Fiscali Marxiste (XML), in Materialismo Storico, vol. 27, n. 2, 8 luglio 2019, pp. 188–221, DOI:10.1163/1569206X-00001543, ISSN 1465-4466.

| Controllo di autorità | Thesaurus BNCF 14481 · LCCN (EN) sh85132868 · GND (DE) 4057450-7 · J9U (EN, HE) 987007563359605171 |

|---|